证监会最新下发的IPO注册生效名单中 7家IPO企业注册难

- 北京商报

- 2021-05-24 18:17:50

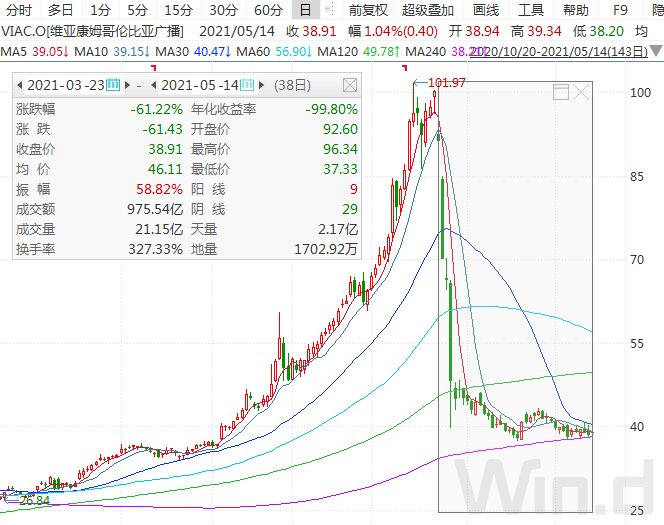

证监会最新下发的IPO注册生效名单中,还是没有出现2020级注册“考生”的身影。经北京商报记者统计,截至5月20日,在IPO注册市场上还有7家企业在2020年就提交了注册申请,但至今未能获得证监会放行,其中包括三江电子、润丰股份等4家创业板IPO企业,安旭生物等3家科创板IPO企业。在上述7家企业中,润丰股份注册进展最为缓慢,在2020年12月30日提交注册申请后,截至今年5月14日其审核状态依旧处于“原点”,在5月17日公司才收到证监会的问询问题。

7家IPO企业注册难

2020年提交注册申请后,安旭生物等7家IPO企业至今未能注册生效。

5月19日晚间,证监会公布了最新一期创业板IPO企业注册生效名单,包括英诺激光、中集车辆、申菱环境、东亚机械、怡合达、雷尔伟6家企业。而纵观上述6家企业,提交注册时间均在2021年,其中雷尔伟注册速度最快,公司在4月19日提交的注册申请,时隔仅一个月,公司便获得通过。此外,中集车辆也是在4月提交注册,时隔逾一个多月,公司也注册生效。

相比之下,安旭生物等7家IPO企业注册速度出现明显“掉队”。

据证监会官网5月14日最新披露的“创业板、科创板申请注册企业基本情况表”显示,创业板IPO注册市场还有读客文化、三江电子、佳奇科技、润丰股份4家企业早在2020年就提交了注册申请,至今仍未通过;科创板市场则有仁会生物、成大生物、安旭生物3家企业在2020年提交的注册申请。

5月14日之后,证监会除公布了一期创业板IPO企业注册生效名单之外,也公布了一期科创板IPO企业注册生效名单,有金冠电气等5家企业获得通过,但也没有出现仁会生物等3家企业的身影,这也意味着截至5月20日上述7家企业仍未注册生效。

整体来看,7家企业中,仁会生物提交注册时间最早,在2020年8月便提交了注册申请;其次是读客文化,在当年9月提交注册。成大生物、三江电子在2020年11月提交注册,佳奇科技、润丰股份、安旭生物3家企业则在当年12月提交注册申请。

独立经济学家王赤坤在接受北京商报记者采访时表示,注册程序落后的企业一般被认为存有一些其他待解决事项,但也不一定就存在问题,可能只是需要时间进行回复。

润丰股份刚获问询

提交注册近5个月后,润丰股份才获得证监会问询。

在证监会5月14日披露的“创业板、科创板申请注册企业基本情况表”中,润丰股份的注册状态异常显眼,为“收到注册申请材料”,而其他6家企业则均显示“进一步问询中”。

资料显示,润丰股份在2020年12月30日提交的注册申请,这也意味着在长达近5个月的时间里,公司注册申请一直处于“原点”。北京商报记者通过查询证监会官网发现,在5月17日证监会才向润丰股份下发了注册阶段的问询问题。

据了解,润丰股份主营业务为农药原药及制剂的研发、生产和销售,具备除草剂、杀虫剂、杀菌剂等多种植保产品的原药合成及制剂加工能力。在润丰股份闯关IPO的背后,公司业绩表现亮眼,2017-2019年以及2020年上半年,实现营业收入分别约为50.47亿元、54.02亿元、60.74亿元和35.83亿元,对应实现归属净利润分别约为2.62亿元、3.1亿元、3.39亿元和2.7亿元。

根据中国农药工业协会的统计,润丰股份2017-2019年销售额分别位列中国农药行业第3名、第4名、第3名。

需要指出的是,润丰股份属于化学原料及化学制品制造业下的化学农药制造细分行业,生产经营过程中会产生废水、废气及废渣,环境保护要求较高。而在证监会的问询问题中,就对润丰股份的环保问题进行了重点关注。

其中,证监会要求润丰股份说明是否按规定及时取得排污许可证,是否存在未取得排污许可证或者超越排污许可证范围排放污染物等情况;生产经营中涉及环境污染的具体环节、主要污染物名称及排放量、主要处理设施及处理能力,治理设施的技术或工艺先进性、是否正常运行、达到的节能减排处理效果以及是否符合要求等。

针对公司注册阶段的相关问题,北京商报记者致电润丰股份方面进行采访,对方工作人员表示,“不方便过多透露,但公司注册申请目前还在正常推进中”。

股权关系显示,润丰股份实际控制人为王文才、孙国庆及丘红兵,上述三人合计控制公司91.35%的表决权。在投融资专家许小恒看来,绝对意义的一股独大,不利于公司形成有效决策,存在对公司人事、生产和经营管理等重大事项施加不当影响的风险。

三江电子系二度闯关

上述7家IPO注册“掉队”企业中,北京商报记者发现三江电子已是二度冲击资本市场。

招股书显示,三江电子主要从事消防产品、安防产品的研发、生产和销售,公司主要产品包括火灾自动报警及消防联动控制系统、疏散及灭火系统、其他消防产品、安防产品等。此番谋求创业板上市,三江电子拟募资4.61亿元,分别投向消防产品扩产项目、营销及服务网络建设项目、研发中心建设项目、企业信息化建设项目以及补充流动资金。

纵观三江电子创业板IPO历程,公司在2020年7月2日获得受理,之后在当月30日进入已问询状态,在2020年9月23日公司上会获得通过。时隔两个月,三江电子在2020年11月25日提交了注册申请。但未曾料到,历时近半年,三江电子注册申请始终未能生效。

在证监会披露的问询问题中,三江电子控股股东的股东存在债券违约风险、公司2020年上半年大手笔分红、资产负债率较高遭到了重点追问。

据招股书,三江电子控股股东的股东及其他关联方存在债券违约风险。证监会要求三江电子说明控股股东及其主要股东、实际控制人及其控制的企业是否存在大额到期债务,是否存在或可能出现所涉发行人股份质押、冻结或发生诉讼仲裁等不确定性事项。

另外,2020年上半年,三江电子现金分红3000万元,证监会要求公司说明现金分红的资金用途、必要性、决策程序、相关纳税义务的履行情况。

数据显示,2017-2019年以及2020年上半年,三江电子资产负债率分别为39.02%、44.89%、46.56%和46.89%,呈逐年上升趋势,同行业公司平均资产负债率分别为34.58%、37.74%、30.78%和26.58%。该情况也遭到了证监会的关注,要求三江电子结合同行业公司主营业务、业务模式、上下游、收付款方式等情况说明公司资产负债率高于同行业公司平均值的原因及合理性。

需要指出的是,北京商报记者通过Wind查询发现,三江电子曾在2017年申报过深市主板,但最终在2018年撤单,此次闯关创业板已是公司二度冲击A股市场。