大型机构纷纷公布一季度持仓 顶级大佬们的最新持股同时曝光

- Wind资讯

- 2021-05-19 14:32:04

近日,大型机构纷纷公布一季度持仓,随着13F报告的披露,顶级大佬们的最新持股亦同时曝光。

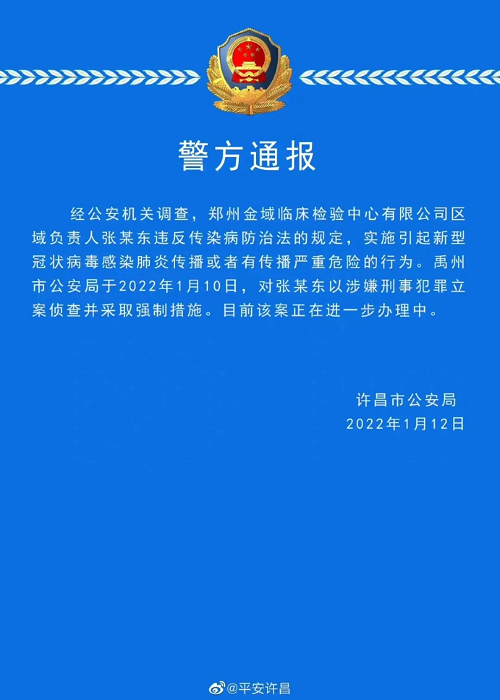

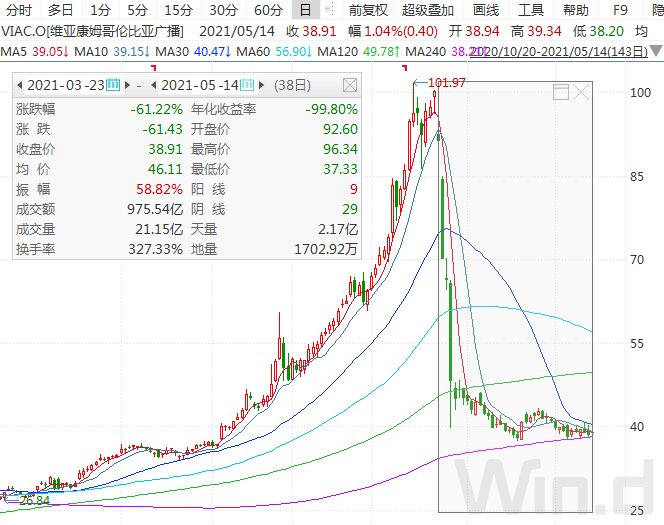

// 索罗斯:抄底比尔•黄爆仓股 //

根据上周五(5月14日)公布的13F监管披露文件,索罗斯一季度建仓多只崩盘股,按新增股份数看,第一位是传媒巨头维亚康姆(VIAC),当季被增持431万股,市值1.94亿美元;第二是腾讯音乐(TME),增持165万股,市值分别超过3383万美元;第三是唯品会(VIPS),增仓155万股,累计持股市值逾4640万美元;第四是爱奇艺(IQ),新增102万股,市值1694万美元。此外,还买了35.4万股百度,市值约7700万美元。

房地产商霍顿(DHI)被增持逾70万股,市值1.37亿美元位居市值增幅第二,线上住房交易平台Opendoor Technologies(OPEN)被增持近70万股,市值逾1480万美元,其他个股增持均不超过50万股。

此前,3月底,Archegos爆仓引发“人类历史上最大单日亏损”,成为金融市场上最受瞩目的事件之一。Archegos背后的韩国裔基金大佬比尔•黄因此进入公众视线。

Archegos持仓的股票当时纷纷暴跌,腾讯音乐、爱奇艺、唯品会、跟谁学、百度等多只中概股遭到重挫。谁能想到,索罗斯在暴跌中大举抄底Archegos“爆仓概念股”。

一位知情人士称,在Archegos爆仓事件发生之前,索罗斯基金管理公司并没有上述这些股票的持仓。也就是说,索罗斯基金管理公司当时大举进场抄底了。

不过,从这些“Archegos爆仓股”的走势来看,索罗斯即便抄底也大概率没赚到钱。因为这些股票多数仍然呈现下跌趋势,并创出了调整新低。

索罗斯基金一季度有五只清仓的个股也是当季减持股份的前五名。其中位居第一的Palantir(PLTR)被清仓1846万股,市值逾4.34亿美元,第二位的保险科技公司SelectQuote(SLQT)有556万股,市值1.15亿美元,第三和第五位分别是消费者网络安全公司NortonLifeLock(NLOK)和房地产投资信托AGNC Investment(AGNC),分别被清仓338万和137万股,市值分别超过7020万和2138万美元。减持股份第四位是新兴市场ETF iShares MSCI Emerging Markets ETF (EEM),其被清仓去年第四季度所持的251万股,市值将近1.3亿美元。

// 桥水:增持福特、陆金所 //

上周五(5月14日)公布的13F报告显示,桥水基金一季度新进持有特斯拉3.706万股,市值2475万美元。

当季桥水增持股票数量的前三位个股分别是福特汽车(F)、陆金所(LU)、可口可乐(KO),当季分别较去年四季度增持160万股、151万股和141万股,增持第四和第五位的富国银行(WFC)和江森自控(JCI)分别被增持逾68万股和63万股。

紧随其后的是宝洁(PG)和沃尔玛(WMT),其持仓分别增加逾52万和51万股,第八到第十位分别是杜邦(DD)、美国银行(BAC)和安德玛(UAA),分别增持逾46万股、43万股和42万股。

以持仓股份的市值来看,宝洁的增长最多,一季度持仓市值较四季度增加超过6085万美元,第二到第四位劳氏公司(LOW)、可口可乐和宝洁分别增逾5536万美元、5027万美元和4398万美元,其他个股持仓市值均增长不到4000万美元。

在减持方面,抛售股份数最多的是黄金ETF iShares Gold Trust(IAU),当季减持664万股,其次是减持341万股的新兴市场ETF iShares MSCI Emerging Markets ETF (EEM),减持均超过200万股的投资发达国家股市的ETF Vanguard Developed Markets Index Fund ETF(VEA)和新兴市场股市 ETF Vanguard Emerging Markets Stock Index Fund ETF(VWO)位居第三和第四。

新兴市场ETF iShares Core MSCI Emerging Markets ETF(IEMG)、投资欧亚澳和远东股市的两只ETF iShares MSCI EAFE ETF(EFA)和iShares Core MSCI EAFE ETF(IEFA)以及全球最大黄金ETF SPDR Gold Trust(GLD)均被减持超过100万股,第九和第十位通用电气(GE)和新东方(EDU)分别被减持将近90万和73万股,它们也是减持股份数最多的两只上市企业股。从市值看,GLD市值减少2.55亿美元降幅最大。

分板块看,在增持个股中,一季度占比最大的板块是必需消费品和非必需消费品,其次是金融,减持板块中,科技占比最多,其次是电信服务。

// 景林资管:Q1美股持仓规模减半,清仓特斯拉 //

上周五(5月14日),知名私募景林资管(香港)向美国SEC提交了一季度持仓报告(13F表),除了报告主体从开曼群岛转至香港外,本季度报告持仓也出现了较为显著的规模下降。

根据基金披露,截至Q1报告期末持仓规模为23.63亿美元,较去年Q4的43.54亿美元下降近半。根据基金对多家媒体的回应,规模骤降的原因主要为披露口径调整、将部分二次上市中概股仓位移至香港,以及对高位股的主动减持。

从整体操作来看,景林在一季度对多只去年Q4大幅加仓的个股进行了“超短线”减持,最为突出的是电商股拼多多。在去年Q4大幅加仓311万股后,一季度随着拼多多持仓盈利翻倍,景林顺势减仓378万股。

与拼多多一样,Q1出现“快进快出”操作的还有台积电(Q4加仓234万股、Q1减持227万股)、好未来(Q4加仓124万股、Q1减持257万股)、苹果(Q4加仓120万股、Q1减持159万股)、特斯拉(Q4新建仓18.3万股,Q1清仓)。

同样遭遇大幅减持的还有流媒体明星股哔哩哔哩,在公司股价半年内翻三倍的同时,景林美股持仓降低逾8成。不过哔哩哔哩在一季度末成功赴港二次上市,大规模的减持也存在仓位调整的可能。

在增持方面,景林小幅增加了东海集团的持仓,这也使得东南亚“小腾讯”成为第一大重仓股。中概股网易、京东也获得一定幅度的加仓。新开仓配置方面,景林一季度新进中概股360数科、欢聚时代和富途控股,同时配置了二手车电商Carvana和永利度假村。

// 法巴银行:加仓百度、蔚来 //

近日,法国巴黎银行子公司BNP PARIBASARBITRAGE, SA披露了13F文件,披露了截至2021年3月31的一季度持仓报告,持仓市值达683.46亿美元,相比2020年年末的537.62亿美元增加27%。

法巴持有美股证券数量达2440只,其中获得增持的为2294只,在一季度新建仓146只,290只证券被清仓。

前十大持仓占比16%,纳指看空期权居首。此外,法巴持仓中还有不少指数ETF。其中纳指100ETF(QQQ.US)位列第三位,持仓市值达12亿美元,值得注意的是QQQ的看空期权位列第一大持仓。值得注意的是,法巴银行加仓了百度、京东、蔚来等中概股。

一季度,法巴减持规模较大的证券均为明星公司的看空、看跌期权,其中苹果、特斯拉、、的相关期权位居前列。清仓证券中是以期权为主,但这些期权此前的持仓规模均较小。

// 瑞银:大笔买入阿里巴巴 //

据瑞银13F报告显示,据统计,瑞银一季度持仓总市值达3013.26亿美元,上一季度总市值为2957.85 亿美元,环比增长1.87%。瑞银在一季度的持仓组合中新增了1545只个股,增持了3951只个股。同时,瑞银还减持了3415只个股并清仓了923只个股。其中前十大持仓标的占总市值的14.22%。

从持仓偏好来看,金融、IT类及医疗保健个股位列前三,占总持仓的比例分别为39.69%,15.88%以及8.36%。

在前五大重仓股中,微软位列第一,持仓约2766.87万股,持仓市值为65.23亿美元,较上季度持仓数量下降了5%,占投资组合比例为2.16%。

苹果位列第二,持仓约4559.47万股,持仓市值约为55.69亿美元。较上季度持仓数量下降了5%,占投资组合比例为1.85%。

标普500指数看跌期权和标普500指数ETF分列三、四位,持仓市值分别为52.04亿美元和40.42亿美元。

阿里巴巴位列第五,持仓约1766.85万股,持仓市值约为40.06亿美元,较上季度持仓数量上升了174%。而从阿里巴巴一季度股价表现来看,呈现出冲高回落的走势。

从持仓比例变化来看,前五大买入标的分别是:阿里巴巴、标普500指数看跌期权、新兴市场ETF看跌期权、债券指数ETF-iShares iBoxx高收益公司债看跌期权,和纳指100ETF看跌期权。

前五大卖出标的分别是:特斯拉看跌期权、瑞银集团、阿里巴巴看涨期权、标普500指数看涨期权和苹果看跌期权。

// ARK基金:增持特斯拉、百度 //

5月14日,ARK基金13F报告显示,2021年第一季度持仓总市值为503.45亿美元,建仓推特,增持特斯拉、百度。第一季度增持特斯拉165.13万股,增持幅度为39%。卖出阿里巴巴、Yeahka、武田制药股票。

- 两部门发布《意见》:要求各部采取针对性举2022-01-24

- 邓长昌:尽快对我省科技特派员制度进行系统2022-01-24

- 黄月珍:推进综合改革打造台湾同胞“第二生2022-01-24

- 李家荣:优化创新生态掀起新一轮民营经济发2022-01-24

- 黄玲:全方位构建幸福养老服务体系在创造高2022-01-24

- 李金算:加快构建政府公共数据服务体系打造2022-01-24

- 住建部在全国推进住房公积金“跨省通办” 2022-01-24

- 数据显示:2021年全年城镇新增就业1269万人2022-01-24

- 云南安宁打破农民职业发展“天花板” 开展2022-01-24

- 2021年辽宁省粮食生产形势喜人 粮食总产量2022-01-24

- 春节期间辽宁对道路交通安全形势进行分析研2022-01-24

- 辽宁海城市确保全年签约亿元以上项目超过652022-01-24

- 辽宁盘锦公布12件民生实事 推进高质量发展2022-01-24

- “有梦 有为”周末青年志愿行动在李沧举行2022-01-24

- 听·见 | 动画师变身面塑传承人,这个802022-01-24

- 26名群众代表青岛占俩!高二学生成省政协旁2022-01-24

- 追踪丨全民接力,传来好消息!即墨失联3天2022-01-23

- 立案查处!青岛昌明置业有限公司森林公园项2022-01-23

- 半岛验房丨胶州亿阳金都馨城毛坯房墙面锈点2022-01-23

- “乐动市南”!逛街时与艺术不期而遇,“浮2022-01-23

- 人间烟火气!逛吃、选年货、置办新衣服……2022-01-23

- 浮山湾夜静悄悄2022-01-23

- 民俗大拜年,非遗专家亮绝活!2022年山东省2022-01-23

- 风雨无阻!崂山区实验学校小学部的足球队员2022-01-23

- 市北区探索服务赋能新路径 营造企业发展好2022-01-23

- 市北区聚焦中医药长远建设,产生“双驱动”2022-01-23

- 福建省一批民生项目建设取得显著成效2022-01-23

- 福建省十三届人大六次会议在福州开幕2022-01-23

- 去年福建全省地区生产总值48810亿 今年预2022-01-23

- 福建省新型冠状病毒肺炎疫情情况2022-01-23