商业银行关注金融科技创新与风险平衡 增强金融科技监管力度

- 长江商报

- 2021-09-08 18:19:32

日前,六大国有银行在2021年中国国际服务贸易交易会上展示的最新数字人民币产品及应用,引来不少观众驻足体验。

数字人民币是国有银行布局金融科技的一大亮点。银行半年报也对这部分内容着墨不少:建设银行累计开户数字钱包超800万个,交易金额约189亿元;工商银行与46家商业银行签署合作协议,打造全场景生态体系;邮储银行增设数字人民币部总行一级部门。

以数字人民币为代表的金融科技创新正在深刻地改变金融业的生态和服务模式,成为商业银行转型变革,更好地服务实体经济的关键。金融科技蕴含着巨大能量,用得好能助力银行高质量发展,用不好易传导金融风险。如何掌控这把“双刃剑”,笔者认为,商业银行需在金融科技路径选择、服务场景、应用程度上多做思考和探索。

在金融科技路径选择上,商业银行要做到创新与可靠性的平衡。金融科技创新并非一定要用最新、最热的技术应用,不可控的技术反而更易带来风险隐患。尤其对传统商业银行而言,对比于“破坏式创新”,相对成熟可靠的技术应用更为可取。商业银行应秉承开放的态度,对于金融科技要大胆研究、小心求证、审慎应用。商业银行要密切追踪、探索、研究各类新兴热门技术,在保障系统的稳定性、可靠性与安全性基础上,慎重地选择符合现阶段需求的技术路径。

在金融科技服务场景上,商业银行要做到创新与普惠性的平衡。金融科技具有显著的普惠性,可以有效提升金融服务的效率及可得性,能够将金融资源高效配置到经济社会发展的重点领域与薄弱环节。在传统的金融模式下,商业银行仅靠“人海战术”难以实现普惠金融服务成本、收益与风险的平衡。金融科技的出现打破了物理空间限制,通过对数据的深度挖掘与智能分析,将数据优势转化为业务优势。对于“缺信息、缺信用、缺抵押”的小微客群,融资难、融资贵有了解决方案,金融科技也将普惠金融从理想变为现实。

在金融科技应用程度上,商业银行要做到创新与风险的平衡。商业银行对技术的运用程度越深,所面临的技术风险也就越大。技术的广泛使用放大了信用风险、流动性风险等金融风险的外溢效应,防范金融风险的难度也随之增加。

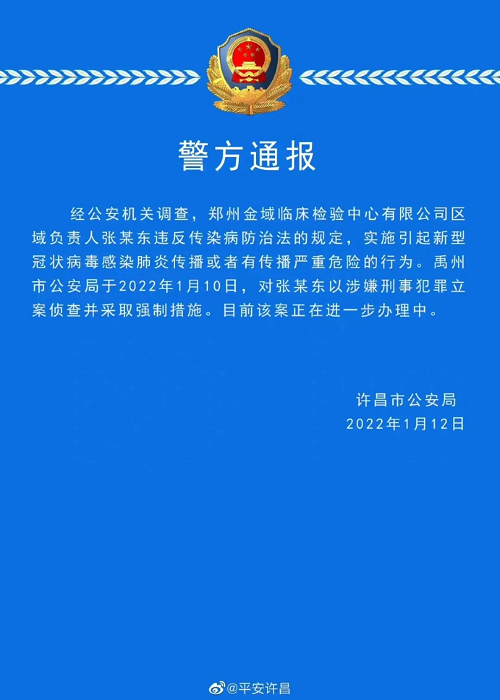

商业银行要做到金融科技创新与风险平衡,应重点关注数据滥用、数据泄露等带来的风险。银行业是数据密集型行业,几乎每笔业务都体现为数据的交换。商业银行应该严格遵循《数据安全法》等相关法律法规要求,持续加强数据安全治理,强化数据开发利用管理机制,保护客户的合法权益。

新形势下,金融科技的监管力度也在增强。需要指出的是,金融科技的监管与创新并不相悖。随着金融业务边界逐渐模糊,金融科技监管也应逐渐从机构监管向功能监管转变,加大对跨行业、跨市场交叉性金融风险的甄别与防范,为金融科技创新“精准排雷”。严管即厚爱,脱离监管的创新难以持续,只有将金融科技纳入监管框架中,才能使创新的生命力更为坚韧与持久。

- 两部门发布《意见》:要求各部采取针对性举2022-01-24

- 邓长昌:尽快对我省科技特派员制度进行系统2022-01-24

- 黄月珍:推进综合改革打造台湾同胞“第二生2022-01-24

- 李家荣:优化创新生态掀起新一轮民营经济发2022-01-24

- 黄玲:全方位构建幸福养老服务体系在创造高2022-01-24

- 李金算:加快构建政府公共数据服务体系打造2022-01-24

- 住建部在全国推进住房公积金“跨省通办” 2022-01-24

- 数据显示:2021年全年城镇新增就业1269万人2022-01-24

- 云南安宁打破农民职业发展“天花板” 开展2022-01-24

- 2021年辽宁省粮食生产形势喜人 粮食总产量2022-01-24

- 春节期间辽宁对道路交通安全形势进行分析研2022-01-24

- 辽宁海城市确保全年签约亿元以上项目超过652022-01-24

- 辽宁盘锦公布12件民生实事 推进高质量发展2022-01-24

- “有梦 有为”周末青年志愿行动在李沧举行2022-01-24

- 听·见 | 动画师变身面塑传承人,这个802022-01-24

- 26名群众代表青岛占俩!高二学生成省政协旁2022-01-24

- 追踪丨全民接力,传来好消息!即墨失联3天2022-01-23

- 立案查处!青岛昌明置业有限公司森林公园项2022-01-23

- 半岛验房丨胶州亿阳金都馨城毛坯房墙面锈点2022-01-23

- “乐动市南”!逛街时与艺术不期而遇,“浮2022-01-23

- 人间烟火气!逛吃、选年货、置办新衣服……2022-01-23

- 浮山湾夜静悄悄2022-01-23

- 民俗大拜年,非遗专家亮绝活!2022年山东省2022-01-23

- 风雨无阻!崂山区实验学校小学部的足球队员2022-01-23

- 市北区探索服务赋能新路径 营造企业发展好2022-01-23

- 市北区聚焦中医药长远建设,产生“双驱动”2022-01-23

- 福建省一批民生项目建设取得显著成效2022-01-23

- 福建省十三届人大六次会议在福州开幕2022-01-23

- 去年福建全省地区生产总值48810亿 今年预2022-01-23

- 福建省新型冠状病毒肺炎疫情情况2022-01-23