重庆银行发布A股IPO初步询价结果 将发行价格确定为10.83元/股

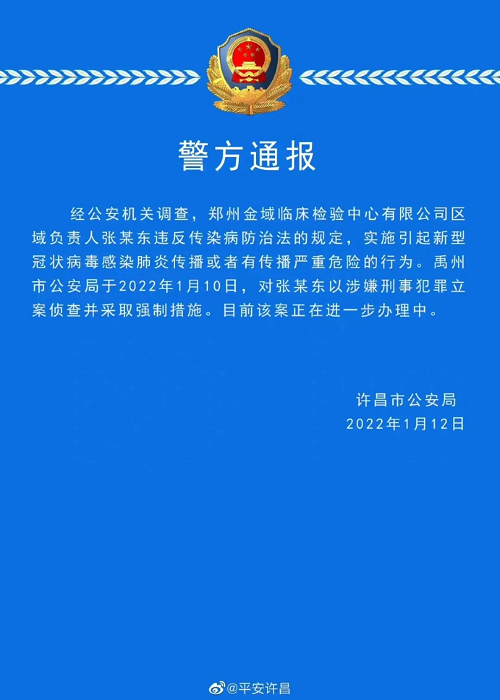

- 中国经济网

- 2021-01-05 17:32:18

不平凡的2020年即将过去,年内银行股IPO虽然步伐缓慢,但却在持续推进。

12月30日,重庆银行发布A股IPO初步询价结果,将发行价格确定为10.83元/股。根据本次发行前后的总股本分别测算,10.83元/股的发行价对应的市盈率为8.07倍和8.97倍,高于同行业上市公司最近一个月平均静态市盈率6.37倍。

根据《关于加强新股发行监管的措施》等相关规定,重庆银行需在网上申购前三周内连续发布投资风险特别公告。根据最新安排,该行将网上路演推迟至2021年1月20日,网上、网下申购推迟至2021年1月21日。

资料显示,重庆银行前身是1996年9月成立的重庆城市合作银行。2013年11月,重庆银行在香港联合交易所上市,迈入资本市场。港股上市七年来,重庆银行总计成交量25.36亿股,金额149亿港元,总计换手率160.63%。

新股发行定价高低一直是资本市场关注的焦点之一。对于即将成为西部地区首家“A+H”城商银行的重庆银行而言,更是受到投资者重点关注。

最新财务数据显示,截至2020年9月末,重庆银行资产总额5469.14亿元,较年初增加9.1%。今年前三季度,重庆银行实现营业收入97.97亿元,归母净利润38.91亿元。

以三季报数据为基准,对标A股37家上市银行,重庆银行资产总额介于郑州银行和贵阳银行(601997,股吧)之间,营业收入介于青岛银行(002948,股吧)和成都银行之间,归母净利润介于郑州银行和成都银行之间。

截至12月30日收盘,郑州银行、贵阳银行、青岛银行、成都银行总市值分别为304.32亿元、252.29亿元、259.76亿元、383.98亿元。

以重庆银行水平相近的两家银行为基准,通过资产总额、营业收入、归母净利润三项指标,测算重庆银行市值区间分别为252.29亿元—304.32亿元、259.76亿元—383.98亿元、304.32亿元—383.98亿元。取并集,测算重庆银行市值区间为259.76亿元—383.98亿元。

若重庆银行发行3.475亿股(占发行后总股本的比例为10%),预计发行后总股本将为34.75亿股。以总股本为34.75亿股、发行价格10.83元/股测算,重庆银行发行后市值为376.34亿元,位于经推算的市值区间上限。

区域性银行的发展通常与地方经济发展同频共振。A股“新兵”重庆银行经营业务集中于重庆市,区域优势明显。“一带一路”、长江经济带、自贸区、两江新区、中新示范项目等国家级战略及政策的实施为重庆银行提供了良好的外部运营环境和业务发展契机。同时,重庆银行以个人消费金融业务为代表的零售银行业务发展势头良好,产品种类持续丰富,区域内同业竞争力不断增强。

- 两部门发布《意见》:要求各部采取针对性举2022-01-24

- 邓长昌:尽快对我省科技特派员制度进行系统2022-01-24

- 黄月珍:推进综合改革打造台湾同胞“第二生2022-01-24

- 李家荣:优化创新生态掀起新一轮民营经济发2022-01-24

- 黄玲:全方位构建幸福养老服务体系在创造高2022-01-24

- 李金算:加快构建政府公共数据服务体系打造2022-01-24

- 住建部在全国推进住房公积金“跨省通办” 2022-01-24

- 数据显示:2021年全年城镇新增就业1269万人2022-01-24

- 云南安宁打破农民职业发展“天花板” 开展2022-01-24

- 2021年辽宁省粮食生产形势喜人 粮食总产量2022-01-24

- 春节期间辽宁对道路交通安全形势进行分析研2022-01-24

- 辽宁海城市确保全年签约亿元以上项目超过652022-01-24

- 辽宁盘锦公布12件民生实事 推进高质量发展2022-01-24

- “有梦 有为”周末青年志愿行动在李沧举行2022-01-24

- 听·见 | 动画师变身面塑传承人,这个802022-01-24

- 26名群众代表青岛占俩!高二学生成省政协旁2022-01-24

- 追踪丨全民接力,传来好消息!即墨失联3天2022-01-23

- 立案查处!青岛昌明置业有限公司森林公园项2022-01-23

- 半岛验房丨胶州亿阳金都馨城毛坯房墙面锈点2022-01-23

- “乐动市南”!逛街时与艺术不期而遇,“浮2022-01-23

- 人间烟火气!逛吃、选年货、置办新衣服……2022-01-23

- 浮山湾夜静悄悄2022-01-23

- 民俗大拜年,非遗专家亮绝活!2022年山东省2022-01-23

- 风雨无阻!崂山区实验学校小学部的足球队员2022-01-23

- 市北区探索服务赋能新路径 营造企业发展好2022-01-23

- 市北区聚焦中医药长远建设,产生“双驱动”2022-01-23

- 福建省一批民生项目建设取得显著成效2022-01-23

- 福建省十三届人大六次会议在福州开幕2022-01-23

- 去年福建全省地区生产总值48810亿 今年预2022-01-23

- 福建省新型冠状病毒肺炎疫情情况2022-01-23